Новости рынков |Сохраняем рейтинг ПОКУПАТЬ для акций Т-технологии, повышая целевую цену на горизонте 12 мес. с 4 000 до 4 500 руб. (ожидаемая доходность – 28%) - Ренессанс Капитал

- 21 марта 2025, 12:15

- |

Т-технологии представили финансовую отчетность по МСФО за 2024 год, отразив сохранение рентабельности капитала (RoE) на целевом уровне в 30% в 4кв24 и 2024 году. Совет директоров рекомендовал выплату дивидендов по итогам 4кв24 в размере 32 руб. на акцию (1% к текущей цене). Сохраняем рейтинг ПОКУПАТЬ для акций Т-технологий, повышая целевую цену на горизонте двенадцати месяцев с 4 000 до 4 500 руб. (ожидаемая доходность – 28%).

Бурный рост портфеля сменился его ребалансировкой

В 4кв24 кредитный портфель снизился на 1,6% кв/кв (рост на 146% по итогам года с учетом присоединения Росбанка), средства клиентов выросли на 2,7% кв/кв (рост на 134% г/г). На этом фоне чистая процентная маржа в 4кв24 сузилась до 11,1% (после 13,1% и 11,8% в 1П24 и 3кв24). Тем не менее, чистый процентный доход в 4кв24 вырос на 21% кв/кв. Менеджмент группы ожидает сдержанные темпы роста кредитного портфеля в 2025 году, указывая на его ребалансировку. Последняя, судя по отчетности, началась еще в прошлом году и подразумевает снижение доли корпоративных кредитов в пользу розничных, а также снижение доли ипотеки в пользу потребительского кредитования.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |За 2024 г. Русагро может распределить 30% от чистой прибыли, или 9,9 ₽ на акцию (ДД - 4%), сохраняем оценку покупать с целевой ценой 295 ₽ (апсайд - 29%) - SberCIB

- 19 марта 2025, 15:27

- |

Выручка выросла на 23% и совпала с ожиданиями аналитиков. А чистая прибыль упала на 29% из-за роста процентных расходов.

— EBITDA сократилась на 6%, что на 4% ниже прогноза SberCIB.

— Операционный денежный поток сократился на 53%. Главная причина — рост инвестиций в оборотный капитал в 1,6 раза и удлинение логистики.

— Капитальные затраты выросли в 1,6 раза. Компания инвестировала в крупные проекты и наращивала расходы на поддержание мощностей. А ещё — выкупила «Агро-Белогорье».

— Свободный денежный поток оказался отрицательным — минус 13,8 млрд ₽. Основная причина — инвестиции в оборотный капитал значительно выше прогноза аналитиков.

«Русагро» не планирует выплачивать спецдивиденд за прошлые периоды. По оценкам SberCIB, за 2024 год компания может распределить 30% от чистой прибыли, или 9,9 ₽ на акцию, с доходностью 4%. При этом аналитики не видят потенциала для выплаты выше этого уровня.

Оценка не изменилась — «покупать», таргет — 295 ₽.

( Читать дальше )

Новости рынков |Считаем бумаги Инарктики инвестиционно привлекательными на горизонте года в условиях стабильности бизнеса и дивидендных выплат - ПСБ

- 18 марта 2025, 14:59

- |

Финансовые показатели за 2024 год:

• Выручка: 31,5 млрд руб. (+10,5% г/г)

• Скорр. EBITDA: 12,5 млрд руб. (-3,1% г/г)

• Рентабельность по скорр. EBITDA: 40% (-5 п.п. за год)

• Чистая прибыль: 7,8 млрд руб. (-49,7% г/г)

• Чистый долг/скорр. EBITDA: 1,0х (1,1х в 2023 г.)

Выручка компании выросла за счет стабильности спроса на охлажденную рыбу и ценовых факторов. Однако рост продаж сдерживало уменьшение количества рыбы более чем на треть в 2024 г. на фоне плохих погодных условий.

Несколько снизилась рентабельность бизнеса в условиях опережающего роста себестоимости. Активно росли транспортные расходы и затраты на персонал. При этом Инарктика, несмотря на убыток в первом полугодии, закрыла год прибылью.

У компании сохраняется низкий показатель долговой нагрузки и положительный свободный денежный поток – 5,7 млрд руб. (+66% г/г).

Финансовые итоги года оцениваем положительно. Несмотря на все сложности, компания сохранила рост, не потеряв существенно в рентабельности. Дополнительным позитивом служит устойчивый дивидендный поток Инарктики – в 2024 году компания уже распределила 56% чистой прибыли или 50 руб. на акцию суммарно (доходность ~7%).

( Читать дальше )

Новости рынков |Дивиденды банка Санкт-Петербург за 2П24, по нашим оценкам, составят порядка 29 ₽ (ДД - 7%) - Ренессанс Капитал

- 18 марта 2025, 13:13

- |

Банк Санкт-Петербург представил операционную отчетность за 2М25. В феврале кредитный портфель вырос на 2,4% м/м (1,6% с начала года), в то время как средства клиентов прибавили 0,8% м/м (-0,2% с начала года). Чистый процентный доход в феврале снизился по отношению к январю, что может свидетельствовать о сужении чистой процентной маржи, которая, тем не менее, остается очень высокой. Рост операционных расходов по отношению к предыдущему месяцу компенсировался расформированием части резервов. При этом операционная эффективность (C/I – 21%) и стоимость риска (СoR – 0,0%) в январе-феврале дополнительно улучшились по отношению к 2024 году (27% и 0,7% соответственно).

Чистая прибыль в феврале составила 5,1 млрд руб., что подразумевает 10,2 млрд руб. по итогам 2М25 (RoE – 31%). При этом прибыль до налогообложения, на которую сам банк рекомендует ориентироваться при оценке финансовых результатов, за 2М25 выросла на 18% г/г до 12,3 млрд руб.

( Читать дальше )

Новости рынков |Акции Русала - интересная, хотя и рискованная ставка на улучшение отношений с США. Наша целевая цена 55,8 ₽ на горизонте 12 мес. с рекомендацией покупать (апсайд - 28%) - ПСБ

- 17 марта 2025, 14:27

- |

Результаты финансовой и операционной отчетности по МСФО по итогам 2024 года:

• Выручка 12,08 млрд долл. (-1,1% г/г)

• Скорректир. EBITDA 1,49 млрд долл. (+90,1% г/г)

• Рентабельность по EBITDA 12,4% (+6 п.п. за год)

• Чистая прибыль 0,803 млрд долл. (+184,8% г/г)

• Рентабельность по чистой прибыли 6,6% (+4,3 п.п. за год)

• Чистый долг 6,42 млрд долл. (+11% г/г)

• Чистый долг/cкорр. EBITDA 4,3х (7,3х годом ранее)

• Производство алюминия 3,99 млн т (+3,7% г/г);

• Реализация алюминия и сплавов 3,86 млн т (-7,1% г/г)

Результаты ожидаемо невыразительные. Спад реализации, отражающий эффект санкционного давления и вынужденной перестройки цепочек поставок, происходил при неплохой конъюнктуре мировых рынков сбыта. Последнее обеспечило рост средней мировой цены на алюминий (+7,4% г/г), а санкции – слабый рубль, смягчивший резкий рост сырья во втором полугодии. На этом фоне компания показала уверенное восстановление операционных доходов и рост рентабельности по EBITDA, впрочем, недостаточные для сокращения чистого долга ввиду наращивания складских запасов и дебиторки, а также острой потребности в капитальных вложениях. Долговая нагрузка компании, несмотря на рост EBITDA, по-прежнему очень высокая.

( Читать дальше )

Новости рынков |Сохраняем рекомендацию покупать по бумагам Татнефти с целевой ценой 860 ₽ для обыкновенных (апсайд 24%) и 855 ₽ для привилегированных (апсайд 30%) на горизонте 12 мес. - ПСБ

- 13 марта 2025, 16:05

- |

Компания представила отчетность по МСФО и операционные результаты

по итогам 2024г.:

• Выручка: 2,03 трлн руб. (+27,8% г/г);

• EBITDA: 478 млрд руб. (+22,1% г/г);

• Рентабельность по EBITDA: 23,5% (-1,2 п.п.);

• Чистая прибыль, относящаяся к акционерам: 306 млрд руб. (+6,3%

г/г);

• Рентабельность по чистой прибыли: 15% (-3 п.п.);

• Свободный денежный поток: 254,2 млрд руб. (в 2,5 раза);

• Чистая денежная позиция: 104,2 млрд руб. (+70% г/г)

• Добыча нефти: 27,3 млн т. (-4,1% г/г)

• Производство нефтепродуктов: 17,1 млн т (+1,2% г/г)

Результаты оцениваем, как хорошие. Благодаря

нефтепереработке выручка компании выросла сильнее, чем среднегодовая рублевая стоимость Urals (+22% г/г), а чистая прибыль оказалась чуть выше консенсуса Интерфакса (301,6 млрд руб.). Свободный денежный поток, благодаря сильному сокращению капзатрат (до 171 млрд руб., -23,7% г/г), вырос в 2,5 раза, что позволяет компании выплатить высокие финальные дивиденды. Ожидаем 37-39 руб. на акцию (консенсус Интерфакса — 31,6), что подразумевает привлекательную див. доходность — 5,4-5,6% по обыкновенным и 5,8-6% по привилегированным акциям.

( Читать дальше )

Новости рынков |Наш таргет по бумагам Сбера на горизонте 12 мес. 347 ₽ за акцию (апсайд ~9%) - Т-Инвестиции

- 11 марта 2025, 11:40

- |

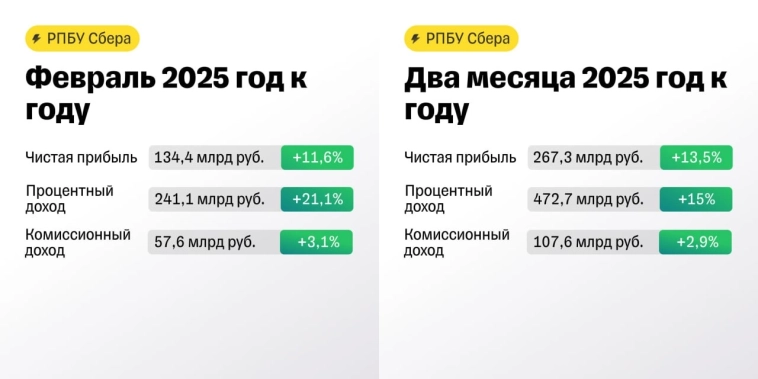

Высокие процентные ставки достигают цели, ожидаемо отражаясь на замедлении роста балансовых показателей. Рост кредитов постепенно сокращается как среди физлиц, так и в направлении корпоративных клиентов.

Зато в феврале Сбер показал рентабельность капитала 24,3% — самый высокий уровень с октября 2024. Такой результат банку позволили показать почти нулевые отчисления в резервы. Нулевую стоимость риска обеспечило существенное укрепление рубля в прошлом месяце.

Аналитики Т-Инвестиций оценивают сегодняшние результаты Сбера умеренно позитивно. Наш таргет на горизонте года — 347 рублей за акцию.

Источник

Новости рынков |Мы считаем, что на финальную дивидендную выплату БСПБ направит около 31,1₽ на акцию (ДД ~8%), все еще считаем бумаги отличным выбором в финсекторе - Market Power

- 06 марта 2025, 16:11

- |

Банк представил свои результаты по МСФО за 4 квартал и весь прошлый год

Результаты за 4 квартал:

— выручка: ₽26 млрд (+27%);

— операционные расходы: ₽7,9 млрд (+49%);

— чистая прибыль: ₽13,2 млрд (+27%);

— ROE: 26,1% (против 24% за 4кв23).

Результаты за год:

— выручка: ₽94,4 млрд (+26,5%);

— операционные расходы: ₽25,9 млрд (+10%);

— чистая прибыль: ₽50,8 млрд (+7,3%);

— ROE: 27,1% (против 29,7% за 2023 г.).

Кредитный портфель до вычета резервов на начало года составил ₽751 млрд (+9,4% за год). Корпоративный кредитный портфель вырос до ₽588 млрд (+11,5%), розничный — до ₽162,5 млрд (+4%).

Рост выручки обусловлен увеличением чистого процентного дохода на 39%, до ₽70,6 млрд благодаря динамике ставок и росту объема портфеля. Чистая процентная маржа достигла 7% против 5,9% в 2023 году. Этому способствует одно из главных преимуществ банка — существенная доля «бесплатных» пассивов (35%). Комиссионный доход снизился до ₽11,6 млрд (-7%) в основном за счет сокращения комиссий по расчетным операциям, а также расчетам пластиковыми картами.

( Читать дальше )

Новости рынков |Аэрофлот может направить на выплаты акционерам 4 руб./акц (ДД ~5,4%), мы сохраняем целевую цену на уровне 75₽, но понижаем рейтинг с покупать до держать - Ренессанс Капитал

- 06 марта 2025, 12:44

- |

Во вторник (4 марта) Аэрофлот представил результаты по МСФО за 2024 год. Как мы и ожидали, впервые с 2019 года группа продемонстрировала чистую прибыль по итогу года, что позволяет рассчитывать на выплату дивидендов. По нашей оценке, Аэрофлот может направить на выплаты акционерам 4 руб./акц. (дивидендная доходность – 5,4%). Мы сохраняем целевую цену на уровне 75 руб./акц., но понижаем рейтинг до ДЕРЖАТЬ ввиду существенного роста акций с момента нашего прошлого отчета.

Существенный рост выручки

Выручка компании увеличилась на 40% г/г до 857 млрд руб. на фоне роста пассажирооборота на 21% г/г до 149 млрд пкм и цен на авиабилеты на 16,5% г/г до 5,39 руб./пкм. В 2025 году мы ожидаем существенное замедление темпа роста выручки (до 11% г/г) в результате сокращения прироста пассажирооборота до 1–3% г/г.

Нормализация рентабельности перевозок

Скорректированная EBITDA увеличилась на 18,4% г/г до 238 млрд руб. Рост затрат на персонал и обслуживание самолетов (в том числе за счет переноса части ремонтов из капитальных затрат в операционные), а также снижение демпферных выплат оказали давление на рентабельность перевозок. Рентабельность по скорр. EBITDA сократилась на 5 п.п. до 27,7%, что все еще выше уровня 2019 года.

( Читать дальше )

Новости рынков |Ожидаем, что МТС банк увеличит чистую прибыль на 13% г/г в 25 г., акции торгуются на уровне 0,5x по P/BV 2025П и 3,8x по P/E 2025П, что недорого по сравнению с текущими оценками сектора - АТОН

- 06 марта 2025, 11:09

- |

МТС БАНК — РЕЗУЛЬТАТЫ ЗА 2024 ГОД ПО МСФО

Чистая прибыль МТС Банка за 2024 год составила 12,4 млрд рублей, не изменившись по сравнению с предыдущим годом, рентабельность капитала (ROE) составила 15,1% по сравнению с 19,1% в 2023 году. Чистый процентный доход банка составил 41,6 млрд рублей (+16% год к году) в результате роста кредитного портфеля, чистая процентная маржа сократилась до 8,0% (в 2023 году — 9,2%), а чистый комиссионный доход увеличился до 23,2 млрд рублей (+8% г/г) благодаря росту в сегментах эквайринга и платформенных решений для телекома. В то же время банк отчитался о росте операционных расходов на 22% в годовом сравнении до 24,6 млрд руб. в результате повышения зарплат и найма ИТ-специалистов, а соотношение «затраты/доход» составило 33,5% (в 2023 году — 31,2%). Кредитный портфель банка без учета резервирования вырос на 11% г/г, в том числе объем кредитов физлицам — на 12%, юридическим лицам — на 4%, при этом доля проблемных кредитов увеличилась на 0,1 п.п. и достигла 8,9%, что, тем не менее, все еще относительно низкий показатель, свидетельствующий о хорошем кредитном качестве портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс